2022年の1月に、電子帳簿保存法の改正が行われました。従来紙ベースで保存していた書類の多くが、電子データでの保存が認められるようになったことで注目を集めています。

法人はもちろん、個人事業主の方にとっても関係性の深い内容のため、今回の改正ポイントを十分理解しておく必要があるでしょう。そこで今回は、電子帳簿保存法の制度概要や2022年1月における7つの改正ポイント、対象範囲などを解説します。

目次

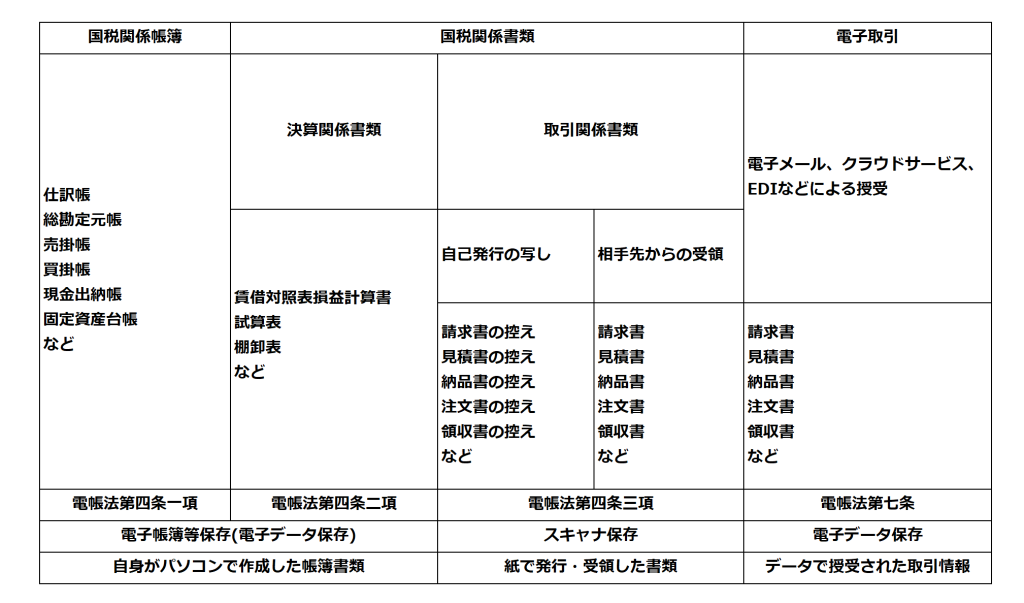

電子帳簿保存法とは、国税関係(法人税法や所得税法)の帳簿や書類を電子データで保存することを認める法律です。おもに国税関係帳簿書類(税法上、保存が義務付けられている書類)に関するものと、電子取引に関するものに大きく2分されます。

本章では電子帳簿保存法の対象範囲となる書類がどのようなものなのか解説するので、確認しておきましょう。

電子帳簿保存法の対象となる書類は、国税関係帳簿書類である仕訳帳票や総勘定元帳などをはじめ、請求書や見積書といった取引関係書類、そして電子メールやクラウドサービスを介して取引先とやりとりを行う各種書類などが該当します。かなりの種類にわたる書類が、電子データによる保存が認められている点が特徴です。

電子帳簿保存法の対象となる書類を種類ごとに分類したので、確認してみてください。

電子帳簿保存法の対象にならない書類もあるので、覚えておく必要があります。例えば、手書きで作成した総勘定元帳や仕訳帳などの主要簿、請求書、補助簿などは電子帳簿保存法の対象外です。

なお、これらの書類をデータ保存した場合も、紙で保存する義務が発生するため、処分せず保存しておかなくてはいけません。

2022年1月に実施された電子帳簿保存法のおもな改正ポイントを7つ紹介します。以前との違いを把握し、正しく運用できるようにしましょう。

2022年1月1日以降に作成した国税関係帳簿や国税関係書類を、電子帳簿やスキャナなどでデータ保存する場合、従前は必要であった税務署長の事前承認が不要になりました。また、国税関係書類をデータで作成した場合も同様に事前承認制度は廃止です。

今回の改正により、一定の国税関係帳簿(青色申告をする際、保存が必要な総勘定元帳や仕訳帳、その他の帳簿【売掛帳や固定資産台帳など】)について、優良な電子帳簿の要件を満たし、かつ電磁的記録による備付け・保存を行い、事前に届出書を所轄税務署長へ提出している場合、過少申告加算税が5%軽減される措置が整備されました。

ただし、申告漏れを隠蔽したり仮装したりした事実がある場合は、本措置が不適用になるため注意が必要です。

2022年1月1日以降にスキャナ保存した対象書類には、従前のタイムスタンプ、および検索要件が、以下のように緩和されるようになりました。

・タイムスタンプの付与期間が最長2カ月に変更

・受領者などが国税関係書類をスキャナで読み取る際、自署が不要

・クラウド上などで要件を満たせば、電磁的記録の修正や削除がタイムスタンプ扱いになる

・検索要件の記録項目は「取引年月日」「その他の日付」「取引金額」「取引先」でOK

・電磁的記録のダウンロードを許容すれば、範囲指定や項目組合せ条件の機能確保は不要

以前に比べて、書類に課される要件が減ったため、スムーズに電子保存が導入できるようになった点が特徴です。

2022年1月1日以降、スキャナ保存をした書類には、適正事務処理要件が廃止されました。

例えば、内部統制のための相互けん制や定期検査、不正の再発防止を目的とした社内規程整備などは不要です。改正ポイント3のメリットに加え、社内の事務処理が軽くなったことで、電子保存の導入がスムーズに行えるようになりました。

2022年1月1日以降に確定申告を行った際、電子データ保存された書類に不正の事実が発覚した場合、10%の重加算税が課される措置が整備されました。申告漏れの隠蔽や仮装などの事実があった場合は、本措置が施行されるため注意が必要です。

2022年1月1日以後行う電子取引については、紙ベースによる書類の保存が廃止されました。

以前までは、所得税と法人税の申告の際に必要な電子取引の電磁的記録は、書面で出力した書類による保存が認められていました。しかし、法改正後はこれが廃止となり、データを出力して紙ベースで保存することができません。

ただし、消費税関連の電子取引情報などについては、従前通り書面で出力した書類の保存が認められています。

国税庁による令和4年度税制改正大綱によって、電子帳簿保存法の宥恕(ゆうじょ)措置が規定されました。

電子帳簿保存法の宥恕措置とは、2022年1月以降、止むを得ない理由によって電磁的記録の保存要件を満たせない場合は、従来通りの方法で処理しても、これを認めるというものです。具体的には、対応までに2年間の猶予期間が設けられています。

電子データの保存をする際、スキャナを活用するシーンが多いと思いますが、いくつか注意点があるので紹介します。

まず、モノクロのスキャンが認められるものが、一般書類に限定される点に注意が必要です。例えば、紙で発行・受領した請求書や見積書、納品書などが該当します。書類が大きくて一度にスキャンできない場合は、複数回スキャンを行うことが必要です。

また、スキャンした書類の原本はすぐに破棄せず一定期間保持しておくようにしましょう。入力期間が過ぎた、読み取った書類がプリンターの最大出力よりも大きい、定期検査で不備があった場合、スキャンしたデータしかないと修正ができません。そのため、原本を修正後、再度スキャンする必要があるのです。

電子帳簿保存法の改正によって、書類の電子保存を導入するハードルが下がりました。紙の書類は管理が煩雑なことや、物理的な保存場所が必要になるなど、デメリットが多い点が課題です。しかし、今回の改正によりスムーズに電子保存へシフトできますので、ペーパーレス化の推進に拍車をかけられるでしょう。

今回紹介した内容を参考に、ぜひ書類の電子保存に取り組んでみてください。しかし、ルールが細かく複雑な部分もあるので、正しく運用できるか不安というご担当者様もおられると思います。その場合は、税理士に相談してみるのもひとつの方法です。

税理士紹介ドットコムは、たくさんの税理士の中からニーズにあった税理士を探せるサービスです。無料相談もできますので、お気軽にご利用ください。

電子帳簿保存法の対応は、単なる帳簿書類の保存方法の変更だけでなく、それに伴う請求書の発行及び受領等の業務フローの見直しが必要になります。

一部を電子保存し、その他を紙で保存するという方法は制度的には可能ですが、実務的な面からすると事務負担の増加を招くことになるので、全てを電子保存に移行することが望ましいと思います。

インボイス制度導入と電子帳簿保存法の対応は、請求書発行システムと会計システムにも関係してくることなので税理士と相談の上、計画的に進めてください。